Belangrijke wijzigingen in SVXY en UVXY.

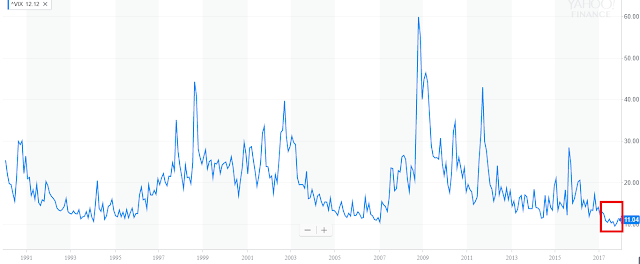

De afgelopen weken is veel gebeurd in de wereld van het volatiliteitsbeleggen. Eén van de grootste fondsen (XIV) heeft na een koersval van meer dan 90% zijn deuren gesloten . Een deel van deze beleggers heeft hiermee de schrik van hun leven gekend en zijn (al dan niet definitief) uit deze vorm van beleggen gestapt. De restgroep heeft hun vermogen naar SVXY gebracht om de gerealiseerde verliezen alsnog hopend goed te maken of vanuit het lange termijn geloof in de waardecreatie van dit soort producten. De klap van begin februari heeft de uitgevers van dit soort producten aan het denken gezet. In het belang om de instroom van hun eigen hoge beheerskosten te vrijwaren, maar ook in dat van de beleggers zijn er belangrijke wijzigingen aangebracht aan de SVXY en UVXY. De SVXY belegt nu niet meer de volledige eigen inleg in het shorten van VIX futures, maar heeft de hefboom verlaagd naar 0.5. Momenteel hebben beleggers hierin zo'n 700 miljoen dollar weggezet, maar er wordt enkel maar ...