Een beter alternatief voor het rechtstreeks shorten van VXX of UVXY

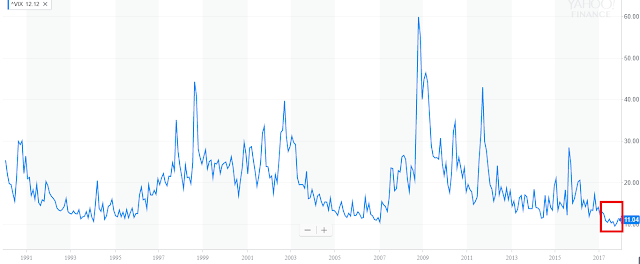

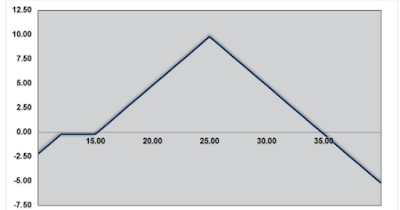

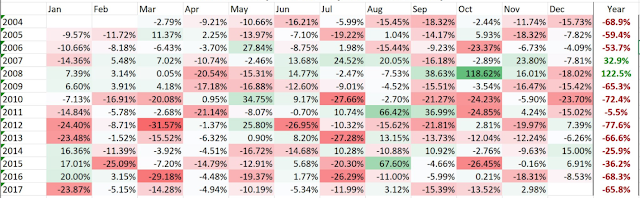

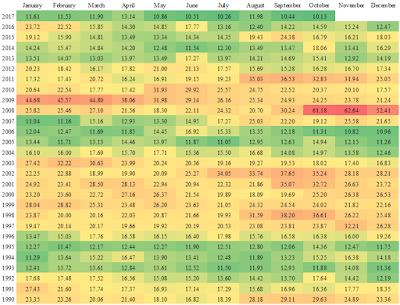

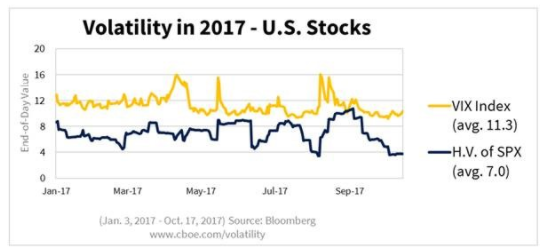

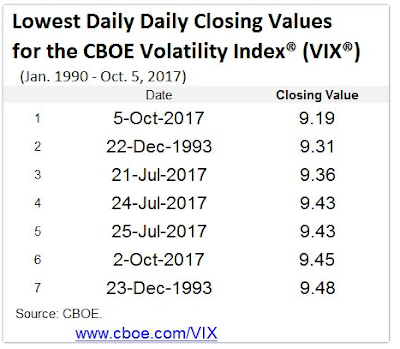

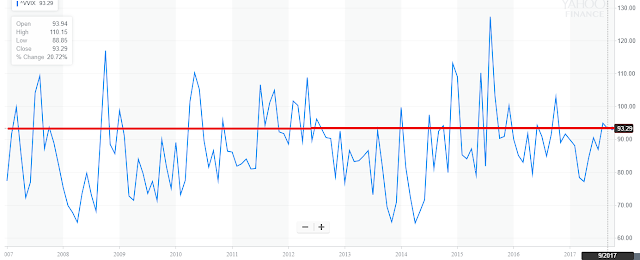

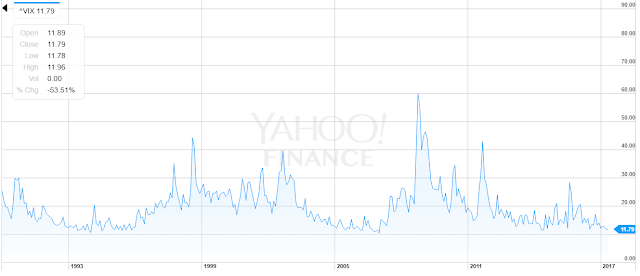

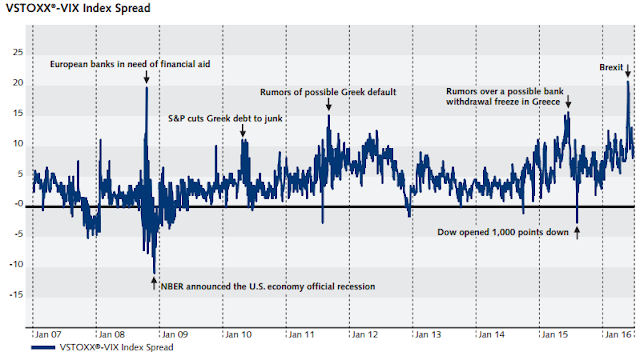

Meer en meer beleggers raken vertrouwd met financiële instrumenten die inspelen op de beweging van de VIX. Er gaan miljarden dollars rond in ETF's als VXX, UVXY en SVXY. Het juiste instapmoment in een long positie kan je inleg vervijfvoudigen tot zelf vertienvoudigen. En dat op momenten dat de rest van de aandelenmarkt hevig bloedt. Dit verklaart het succes van deze producten. Zeker in een opgaande markt verwacht iedereen een correctie en is het heel aanlokkelijk om bijvoorbeeld wat VXX te kopen. Het probleem is echter dat stijgende markten vaak gevolgd worden door een verder stijgend koersverloop, maar vooral dat de prijs die je betaalt als je foutief bent erg hoog is. Deze lange termijn grafieken spreken voor zich. Dan maar shorten ? Als je alle stormen kan doorstaan (die er zeker zullen komen) zal dit een winstgevende strategie zijn. Maar ook hier zijn er belangrijke consequenties van een short positie die wanneer men onzorgvuldig of ondoordacht te werk gaat je volledig ve...