Optiestrategie in VIX-opties als bescherming tegen een correctie op de aandelenmarkt

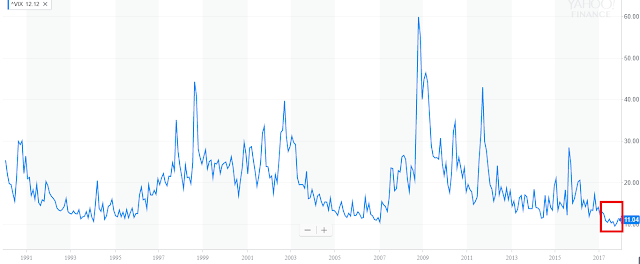

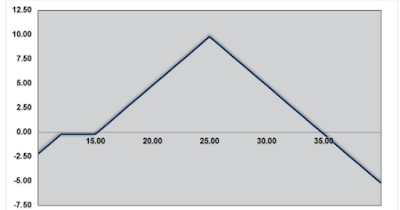

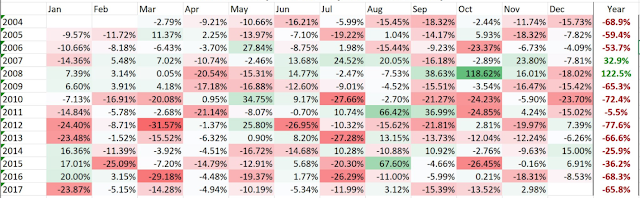

Het zal niemand ontgaan zijn, dat de S&P 500 het nieuwe jaar uitstekend gestart is. Dit is geen verrassing, want ook het jaar 2017 was een topjaar waar elke maand met groene cijfers werd afgesloten. Stijgende beurzen zorgt voor een goede nachtrust, maar wat met je aandelenportefeuille als er plots wel een (kleine) correctie zich aandient? Volatiliteit clustert en dus is de kans op een verderzetting van de huidige lage VIX-standen en rust op de aandelenmarkt groot. Niettemin voelt menig belegger zich net dat beetje meer comfortabel als de beursrit de komende maanden met een zekere bescherming kan worden aangevat. Vandaar dat wij met VIX-opties een positie hebben ingenomen die wat winst (en dus verzachting van de pijn) kan opleveren als de opgaande markten stokt en er zich een (beperkte) correctie zou voordoen. Dus de hierna beschreven optiestrategie is niet zozeer een zuivere speculatieve positie, maar wel een (gedeeltelijke) bescherming van een reeds bestaande aandelenportefeuil...